こんにちはonekoです!

今日のお悩みは、

投資をしなきゃなのはわかるけど、株とか投資信託とか値動きがあるものは気になっちゃうから嫌だなぁ。

です!!

資産運用が必要なのはご理解いただいているけど、株価や基準価格が変動することに耐えられないと考えている人は実に多くいらっしゃいます。

自分がせっかく汗水垂らして貯めたお金が減っちゃうこともあるのですから、この気持ちもよく分かります。しかし、そうは言っても銀行の金利はあまりにも低すぎる。。。

そんなあなたにオススメなのが債券投資です!!

「また訳分からん単語が出てきた。。投資難しい。。やめよ。。」

と思ったそこのあなた!お待ちください!!

できるだけ噛み砕いて、わかりやすくまとめるので、もう少しだけお付き合いいただけると幸いです。

なお、今回は投資初心者に向けた記事になりますので、例外や詳しい商品説明などについての説明は省きます。

債券って何?

債券投資とは一言でいうと、「国や会社などに一定期間お金を貸すこと」です。

国債や社債といった方がわかりやすいかもしれませんが、要するに銀行の金利よりも高い利率でお金を置いておくことができる仕組みのことを指します。

すぐにお金がいるから誰かお金貸して!色つけて返すから!!

しゃあねえ貸したるか!その代わり多く返すんやで!!

とこんなイメージを持っていただければと思います。

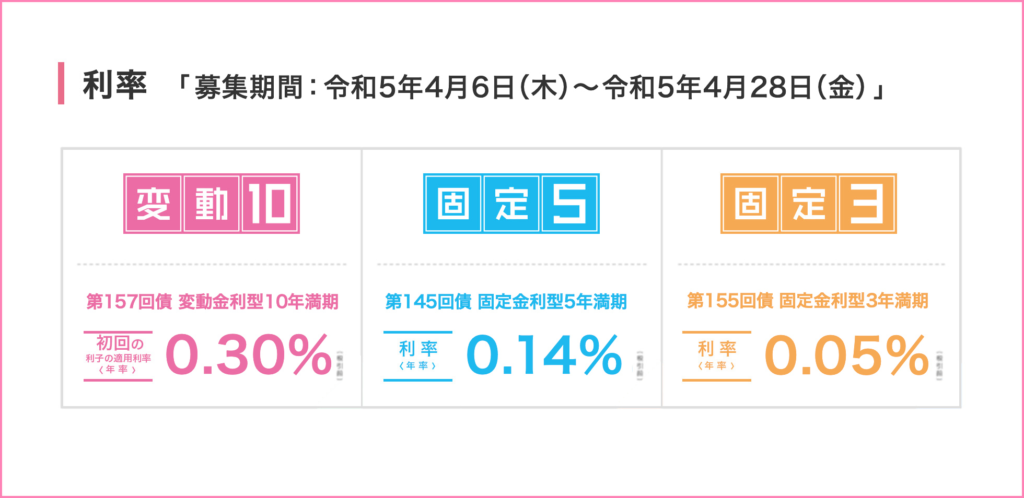

下記に示しているのは、令和5年の4/6〜4/28の個人向け国債の利率になりますが、メガバンクの金利が0.001%しかないことを考えると、変動10年の国債で考えても300倍金利が高いのでかなり魅力的な商品であることがわかりますね。

引用:財務省ホームページ

また、社債や外国債によっては利率が4%や5%を超えているものもあるので、どれほどのリスクが取れるのかにもよりますが、下手に株式投資をするよりもリスクが少なく安定した収入を得たいと考える人にはあっている投資手法だと思います。

債券のリスク

では、債券投資にはいいところしかないのかと言われると、必ずしもそうとは言い切れません。ここでは主に4つのリスクをご紹介します。

①金利リスク

市場の金利が上昇すると既存の債券の金利が低くなり、債券の価格が下落することがあります。逆に、市場金利が下がると、債券の価格が上昇することがあります。

②発行体リスク

債券を発行する企業や政府の信用力にかかわるリスクです。発行体が財政破綻や債務不履行(借金が返せなくなること)を起こした場合、債券の価値が減少する可能性があります。

③流動性リスク

債券市場が活発でない場合、売却時に価格が定まりにくくなることがあります。このような場合、債券を売却することができないリスクがあります。

④通過リスク

外貨建て債券を保有している場合、その通貨の価値変動によって元本や利回りが変動する可能性があります。

以上のように、債券には上記のようなリスクがありますが、それを理解した上で対策すればリスクを減らすこともできます。

たとえば、②の発行体リスクですが、さすがに潰れることはないだろうと思えるような国や会社の債券を買うことでリスクを軽減することができますし、

流動性リスクは国債など債券市場が活発なものをもつか、満期まで持ちきってしまうことでリスクを軽減することができます。

また、④の通過リスクに関しては、日本人であれば円で買うことでリスクを考える必要は無くなります。

債券のメリット

次に、この債券を用いることで得られるメリットについてご紹介します。

1.安定した収入の確保ができる。

債券は発行時に決まった利率で一定期間ごとに利息が支払われるため、安定した収入を確保することができます。仮に、期間5年で利率が1%の債権を100万円購入した場合は、毎年1万円を受け取ることができます。銀行に預けていても10円程しか貰えないので、置いておくだけでこれだけお小遣いがもらえるのは嬉しいですね。

2.ポートフォリオのリスク分散

株式投資や不動産投資などの他の資産クラスと組み合わせて投資することで、資産配分のリスク分散ができます。これにより、全体のポートフォリオのリターンとリスクのバランスを向上させることができます。

3.元本保証

発行体の信用リスクを管理することができれば、株式投資のように株価が下落して損失が生じる可能性が低いです。

債券のデメリット

次に、債券運用の際に考えられるデメリットについてご紹介します。

先述したメリットと比較した上でどちらの方に気持ちが傾いていくのか考えてみてください。

1.単価が高い場合がある。

国債であれば1万円から投資できますが、社債によっては50万円単位や100万円単位でしか買えないものもあるので、ある程度まとまった資金が必要になるケースがあります。

2.リターンが低い。

債券は株式投資や不動産投資に比べるとリスクが少ない分、リターンが低い傾向にあります。

3.資金が拘束される。

3年や5年、7年などと期間が決まっているものが多いので、その間資金が拘束されてしまいます。途中で解約すると元本が割れてしまうことがあるので、満期まで持つ人が多いです。

まとめ

今回は株や投資信託などの値動きを好まない人向けに、債券投資をご紹介しました。

実際に金融機関の資産運用コンサルティングの現場でも、安全な投資を好む方や、子供等に残したいと考える方向けにご案内することも多く、中には債券しかやらないというお客様も多数いらっしゃるので、運用手法の一つとしてぜひ覚えてもらればと思います。

元本が比較的安全で、利率が銀行よりもはるかにいい債券ですが、株式や投資信託と比べてリスクが少ない分リターンも高くありません。そのため、”増やす資産運用”よりも”守る資産運用”としてぜひご活用ください♪

コメント